こんな悩みはありませんか?

- 確定申告書の方法が知りたい!

- 確定申告が必要かどうか知りたい!

- 確定申告書A・Bの書き方について知りたい!

2021年の2月16日(火)から4月15日(月)は、令和2年分(2020年1月1日〜2020年12月31日)の確定申告を行う時期です。

本記事では確定申告書のやり方や、書き方について解説します。最近は、会計ソフトやe-Taxで確定申告を自動計算する場合もありますが、どんなことが確定申告書A・Bに書かれているのか押さえておいて損はないでしょう。

それでは、本編をどうぞ!

目次

確定申告について

2021年の確定申告の時期

確定申告とは、1年間(1月1日〜12月31日)の所得を計算し、その金額に応じた税金を納めるための一連の手続きのことです。

個人事業主やサラリーマンが確定申告を行う期間は、対象となる年の翌年の2月16日から3月15日までです。

ただし、令和3年(2021年)の確定申告期間に関しては、緊急事態宣言の影響も加味し、4月15日までに延長されています。

法人の場合は、基本的に会計期間の末日の翌日から2ヶ月以内となります。つまり3月末決算の企業の場合は、5月末日までが確定申告の期間となります。

確定申告の方法

確定申告は、「手書き」「確定申告書作成書コーナー」「e-Tax」の3つのやり方があります。

「手書き」の場合

確定申告書を「手書き」で作成する場合は、税務署で確定申告書や、国税庁のホームページにある「確定申告書、青色申告決算書、収支内訳書等」からダウンロードできます。

「確定申告書等作成コーナー」の場合

税務署などにある「確定申告書等作成コーナー」で作成する場合は、画面の手順に従うだけで書類が作成できます。納税額なども自動で計算できるので、手書きで行うよりも正確な申請が行えます。

しかし、配偶者控除や、生命保険控除などの控除額は、画面上で自分で入力する必要があるので、予め準備しておく必要があります。

「e-Tax」の場合

もっともおすすめなのが「e-Tax(「国税電子申告・納税システム)」です。

e-Taxを利用すれば、確定申告書A・Bをはじめ、白色申告用の収支内訳書、青色申告決算書など、確定申告に必要な書類をすべてインターネットで提出できます。わざわざ税務署に出向かなくても、自宅で確定申告が済みます。

「e-Tax」を使い確定申告することで、青色申告特別控除の65万円の控除ができるので、使わない手はありません。

freeeや弥生会計などのクラウド会計ソフトを使うことで、ソフトが自動的に計算して確定申告書類を作成してくれるので便利です。

さらに詳しく!

「e-Tax」を使わずに青色申告をする方法もありますが、青色申告特別控除は55万円に減額されます。

-

ネットで確定申告を行うe-Tax(イータックス)の準備やメリットを解説

続きを見る

確定申告が必要な方は?

確定申告が必要な方

以下に該当する人は確定申告が必要です。基本的には、給与所得者(サラリーマン等)以外は、確定申告が必要と考えていいでしょう。

確定申告が必要な場合

- 事業所得がある人(個人事業主・フリーランス)

- 配当所得がある人

- 不動産所得がある人

- 退職所得がある人

- 譲渡所得がある人

- 山林所得がある人

- 一時所得がある人

- 雑所得がある人

サラリーマンで確定申告の対象となる方

基本的にサラリーマンなどの給与所得者は、会社が所得税を代わりに納税してくれるので確定申告の必要はありません。ただし、給与所得者であっても、以下の条件に該当する人は確定申告が必要です。

サラリーマンで確定申告が必要な場合

確定申告をしないと、延滞税や加算税が発生し通常よりも高い税金を支払うことになるので、期限は守るようにしましょう。

確定申告の必要な書類

税務署で確定申告を行う場合、必要な書類は以下の通りです。

必須:本人確認書類

マイナンバーの確認が必要になるので、「マイナンバーカード」もしくは「マイナンバーの記載がある通知カードまたは住民票」が必要です。

また、それ以外に運転免許証等の身分証明書も必要です。

確定申告書AまたはB

「確定申告書AまたはB」書類は、国税庁ホームページ「確定申告特集」や、税務署の確定申告会場のほか、市区町村の担当窓口や指導相談会場で受け取れます。

「確定申告書AまたはB」書類には、印鑑の押印が必要になりますが、認印は必要でありシャチハタは不可です。

所得が証明できるもの

以下のような所得が証明できる書類が必要です。

- 給与所得や年金がある方は、源泉徴収票、支払調書

- 事業所得や不動産所得がある方は、青色申告決算書、収支内訳書

- 株取引を行なっている方は、年間取引計算書等

- 土地や建物の譲渡があった方は、譲渡時の売買契約書、購入時の契約書、仲介手数料や印紙代の領収書等

控除を受けるための証明書類

確定申告により控除を受ける場合は、以下のような控除が証明できる書類が必要です。

- 医療費の領収書等

- 住宅借入金等特別控除額の計算明細書や住宅ローンの「残高証明書」

- 社会保険料(国民年金保険料)控除証明書

- 生命保険料の控除証明書

- 地震保険料(旧長期損害保険料)の控除証明書

- 寄附金の受領証

青色申告・白色申告の書類

個人事業主や法人など、事業を営む場合は、青色申告と白色申告で必要な書類が異なります。

青色申告の場合は、「青色申告決算書」の提出やe-taxによる複式簿記に帳簿提出を行うことで、青色申告特別控除が受けられます。

白色申告の場合は、国税庁ホームページ「確定申告特集」や、税務署の確定申告会場のほか、市区町村の担当窓口や指導相談会場で受け取れる「収支内訳書」が必要です。

口座振替を申し込む場合

口座振替を申し込む場合は、「預貯金口座振替依頼書兼納付書送付依頼書」を提出します。

「預貯金口座振替依頼書兼納付書送付依頼書」も、国税庁ホームページ「確定申告特集」や、税務署の確定申告会場のほか、市区町村の担当窓口や指導相談会場で受け取れます。

「預貯金口座振替依頼書兼納付書送付依頼書」は、銀行に登録している印鑑の押印が必要があります。

確定申告書Aと確定申告書Bの違い

使用する確定申告書はAとBの2種類が存在し、申告する所得によって異なります。

確定申告書Aは、申告する所得が給与所得や雑所得、配当所得、一時所得のいずれかに該当する方が対象です。また、予定納税がないことも条件です。

予定納税とは、前年度の所得税額が一定金額を超えた方を対象に、その年の所得税の一部を年2回に分けて納付する制度です。1年分の納税額を分割して支払うことができるので、納税の負担を軽減することができます。

これに対して、確定申告書Bは所得の種類に関わらず、誰でも使用できます。通常、個人事業主やフリーランスなど事業主の方は確定申告書Bを使用します。

ここがポイント!

確定申告書Aは、確定申告書Bよりも内容が少なく、簡易的な確定申告を行う場合に向いています!

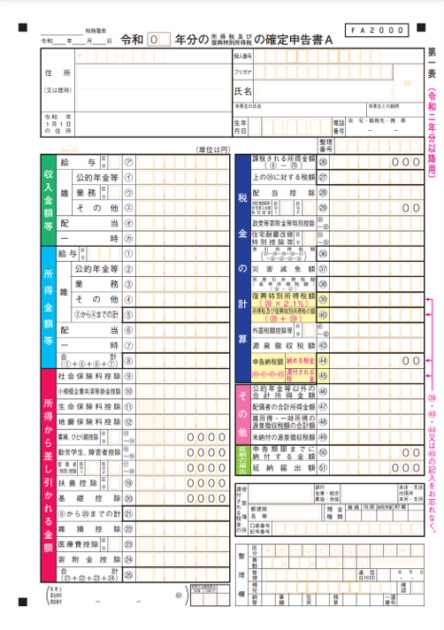

「確定申告書A」第一表の書き方

①収入金額等

収入金額等の欄には、給与所得や雑所得、配当所得、一時所得の1年間の収入金額を記載します。サラリーマンなどが得る給与収入の場合は、源泉徴収票の「支払金額」を「㋐給与」の欄に書き写しましょう。

源泉徴収票には、1年間に会社から支払われた金額(総収入)、給与所得控除後の金額、所得控除の合計額が記載されています。確定申告はこの収入、所得、所得控除の3つを記載します。

②所得金額等

所得金額とは、収入金額から経費などを差し引いた金額です。給与所得の場合は、源泉徴収票の「給与所得控除後の金額」を「①給与」の欄に転記します。給与所得以外に、雑所得、配当所得、一時所得がある場合は、その金額も記載します。

その後、各所得の合計金額を「⑧合計」の欄に記載しましょう。

③所得から差し引かれる金額

所得から差し引かれる金額の欄には、該当する各種控除の金額を記載します。例えば、源泉徴収票に記載されている「社会保険料等の金額」を「⑨社会保険料控除」の欄に、「生命保険料の控除額」の金額を「⑪生命保険料控除」の欄に、「地震保険料の控除額」の金額を「⑫地震保険料控除」欄に、それぞれ転記します。

「⑳基礎控除」の欄には以下の表に該当する金額を記載してください。全ての控除額を記入後、合計額を「㉖合計」に記載します。

基礎控除額

| 納税者本人の合計所得金額 | 控除額 |

| 2,400万円以下 | 48万円 |

| 2,400万円超 2,450万円以下 | 32万円 |

| 2,450万円超 2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

さらに詳しく!

令和元年分以前の基礎控除額は所得金額に関わらず、一律38万円でした。

④税金の計算

ここからは税金の計算です。「⑧所得金額の合計」から「㉕各種控除金額の合計」を差し引いた額を「㉖課税される所得金額」に記入します。さらに、「課税される所得金額㉑」に所得税率をかけ、「㉗上の㉖に対する税額」の欄に記入してください。所得税率は以下の表の通りです。

所得税の税率| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超 330万円以下 | 10% | 97,500円 |

| 330万円を超 695万円以下 | 20% | 427,500円 |

| 695万円を超 900万円以下 | 23% | 636,000円 |

| 900万円を超 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

その他、「㉘配当控除」や「㉚〜㉜政党等寄付金等特別控除」、「㉝〜㉟住宅耐震改修特別控除」等の税額控除がある場合は、計算した「㉗上の㉖に対する税額」から差し引いた金額を「㊱差引所得税額」の欄に記入します。

以下、「㊵所得税及び復興特別所得税の額」の欄まで、第一表の記載内容に沿って計算していきます。「㊸源泉徴収税額」の欄は、毎月の給料などで天引きされている所得税等の金額を記載します。給与収入の場合は、源泉徴収票の「源泉徴収税額」をそのまま転記します。

「㊵所得税及び復興特別所得税の額」の金額から「㊸源泉徴収税額」の金額を差し引き、プラスの場合は、「㊹納める税金」の欄に、マイナスの場合は「㊺還付される税金」の欄にその金額を記載します。

⑤その他

最後に「その他」の記入です。「公的年金等以外の合計所得金額」「配偶者の合計所得金額」「雑所得・一時所得の源泉徴収税額の合計額」「未納付の源泉徴収税額」を各欄に記載します。

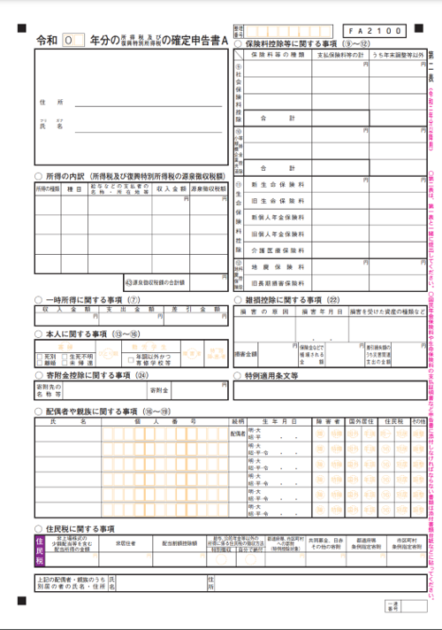

確定申告書A 第二表の書き方

確定申告書Aの第二表の記載は、基本的に第一表で記入した項目の転記です。第二表では「所得の内訳」の欄に給与や配当を受け取った具体的な会社名を記入します。さらに、雑所得に関しても、所得を得た場所や会社について記載します。

また、「保険料控除等に関する事項」の欄には、社会保険や生命保険の具体的な項目名と支払った保険料を記入します。

さいごに この記事が30秒で理解できる!

確定申告とは、1年間(1月1日〜12月31日)の所得を計算し、その金額に応じた税金を納めるための一連の手続きのことです。確定申告を行う期間は、対象となる年の翌年の2月16日から3月15日までです。

確定申告書にはAとBの2種類があり、確定申告書Bはどの所得にも対応しています。申告する所得の種類に応じて適切な申告方法を選びましょう。

また、確定申告書には第一表と第二表があります。第一表には収入や所得、控除金額を記載し、その金額を基に税金の計算を行います。第二表は所得を得た具体的な会社名、保険の種類や支払った保険料について記載します。

次に読むおすすめ記事