こんな悩みはありませんか?

- 海外で収入を得たときの所得税は控除されるの?

- 確定申告申請書の外国税額控除ってなに?

- 外国税額控除はいくら控除されるのか知りたい!

海外を相手にビジネスをしている人や、外国株式に投資をしている人など、外国で所得を得ている人はその国に税金を支払うことになります。

また、日本でも所得税が課されるため、二重課税を防ぐために外国税額控除という制度が存在します。

今回は、外国税額控除の概要や、控除額、確定申告に必要な書類について解説していきます。

それでは、本編をどうぞ。

目次

外国税額控除とは

外国税額控除とは、日本に居住している人が外国の所得税に相当する税金を納付した場合に、所得税額から直接控除できる税額控除です。

日本は、居住地の国の税制に従って税金を納める居住地国課税を採用しています。

そのため、所得を得た国が国内であろうと国外であろうと、同じ所得として所得税が課税されます。

しかし、所得を得た国でも税金を納付している場合、日本とその国の二重に課税をしていることになります。

例えば、米国株式の配当を得た人、外国で不動産所得や売買益を得た人が控除を受けられます。

海外で収入得た場合の所得税

外国税額控除の控除額は、以下の式で計算できます。

外国税額控除の計算式

所得税の控除限度額 = その年の所得税額 × $\frac{その年の国外所得金額}{その年の所得総額}$

「その年の所得税額」は、配当控除などの税額控除を差し引いた後の金額です。

また、控除限度額を超えた金額の外国所得税額を納付している場合は、その超える金額をその年の復興特別所得税から差し引くことができます。控除限度額は以下の通りです。

外国税額控除の限度額

復興特別所得税の控除限度額 = その年の復興特別所得税額 × $\frac{その年の国外所得金額}{その年の所得総額}$

さらに、所得税と復興特別所得税の控除限度額と地方税の控除限度額(所得税の控除限度額の30%)の合計額を超えて、外国所得税を支払っている場合は、翌年以降3年間繰り越すことが可能です。

外国所得税額が限度額未満の場合は、控除余裕額として翌年以降3年間で限度額を上回った時にその分控除できます。

それでは、実際にいくら控除できるのか計算をしてみましょう。

計算例

課税所得額600万円のうち200万円は外国所得の場合

所得税額 = 600万円 × 20% − 42万7,500円 = 77万2,500円

控除限度額 = 77万2,500円× $\frac{200万円}{600万円}$ = 25万7,500円

外国で得た所得金額の割合だけ控除できることがわかります。

また、上記例だと25万7,500円を超える金額を外国に納税している場合は、さらに復刻特別所得税から控除したり、翌年以降に繰り越すことができます。

外国税額控除の対象となる外国所得税とは

外国税額控除の対象となる外国所得税には条件があり、外国所得税に含まれるものと、納付していても外国所得税に含まれないものがあります。

外国所得税に含まれるもの

外国所得税に含まれるのは、所得に対する課税がベースですが、所得の特定部分にかかる課税(超過利潤税など)、附加税、源泉所得税のような事前に課税された税金などが対象です。

配当や利子のような事前に課税される源泉所得税も該当するのがポイントです。

- 超過所得税その他個人の所得の特定の部分を課税標準として課される税

- 個人の所得又はその特定の部分を課税標準として課される税の附加税

- 個人の所得を課税標準として課される税と同一の税目に属する税で、個人の特定の所得につき、徴税上の便宜のため、所得に代えて収入金額その他これに準ずるものを課税標準として課されるもの

- 個人の特定の所得につき、所得を課税標準とする税に代え、個人の収入金額その他これに準ずるものを課税標準として課される税

引用:国税庁

外国所得税に含まれないもの

以下は、外国所得税に含まれないものです。基本的には外国税額控除は申請できますが、特殊な事例として外国所得税に含まれないものがあります。

- 税を納付する人が、その税の納付後、任意にその金額の全部又は一部の還付を請求することができる税

- 税を納付する人が、税の納付が猶予される期間を任意に定めることができる税

- 複数の税率の中から税を納付することとなる人と外国若しくはその地方公共団体又はこれらの者により税率を合意する権限を付与された者との合意により税率が決定された税のうち一定の部分

- 外国所得税に附帯して課される附帯税に相当する税その他これに類する税

引用:国税庁

外国税額控除の確定申告方法

外国税額控除を受けるためには確定申告をする必要があります。必要書類や記入の仕方を解説します。

必要書類

確定申告の際には、以下の書類が必要になります。

- 外国税額控除に関する明細書

- 外国所得税を課されたことを証明する書類

- 国外所得総額に関する明細書

- 各年の控除限度額や納付した外国所得税を記載した書類

「外国税額控除に関する明細書」は税務署か国税庁のHPからダウンロードできます。

「外国所得税を課されたことを証明する書類」と「国外所得総額に関する明細書」は領収書や請求書、海外株式の所得の場合は、証券会社が発行する「年間取引報告書」か「支払通知書」があれば問題はありません。

「各年の控除限度額や納付した外国所得税を記載した書類」は、繰越控除している人だけ必要です。

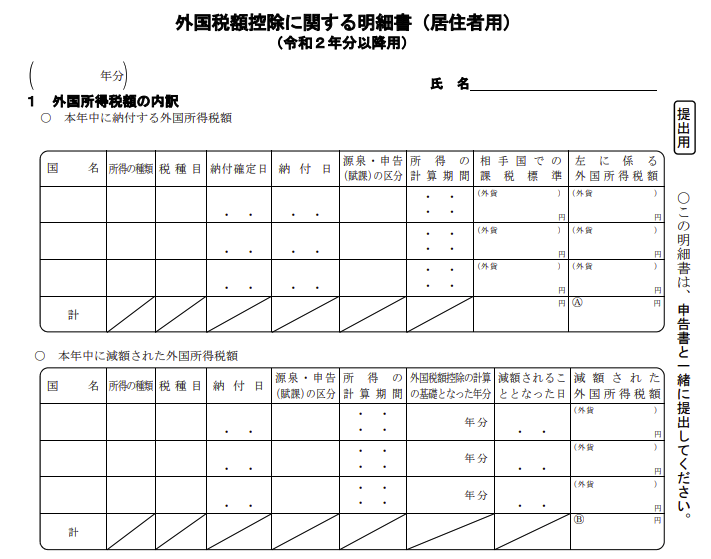

外国税額控除に関する明細書

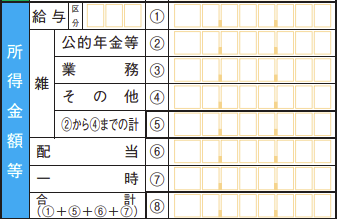

「外国税額控除に関する明細書」は、次の書類に外国で得た課税所得と源泉徴収額などを記入します。

出典:国税庁HP(一部抜粋)

出典:国税庁HP(一部抜粋)

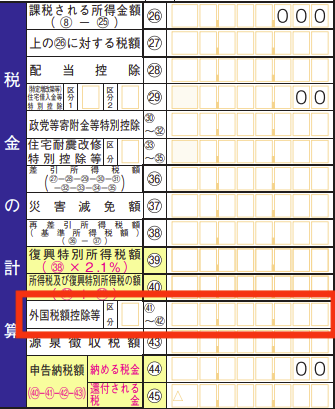

確定申告書内にある外国税額控除の項目

確定申告書には、給与所得や外国で得た課税所得、所得税の控除限度額を計算し記入します。

外国所得税が上限額を超えている場合は、必要に応じて復興特別所得税や住民税の控除限度額、繰り越しする金額も記入しましょう。

「外国税額控除に関する明細書」に記入した税額控除額を確定申告書に転記すれば、最終的に納める税額と還付金が算出されます。

出典:国税庁HP(一部抜粋)

みなし外国税額控除(タックス・スペアリング・クレジット)とは

開発途上国など自国の経済発展を図る目的で、海外からの企業誘致をするために優遇税制措置を設けている国があります。

このような政策がある場合に、減免措置を受けた後の税額が、居住地国(日本など)の外国税額控除の対象とするならば、開発途上国での税制優遇措置は生かされず、海外企業誘致の目的も達成されません。

このような傾向により、先進国から開発途上国への経済援助を建前とし、租税条約が締結済みの国において、減免された租税を納付したとみなして外国税額控除を適用する場合があります。これをみなし外国税額控除(タックス・スペアリング・クレジット)と言います。

実際に納付した金額以上の外国税額控除の恩恵を受けられるので、公平性に欠けるため、廃止や期限付きなど縮小の傾向にあります。

さいごに この記事が30秒で理解できる!

外国税額控除とは、日本に居住している人が外国所得税を納付した場合に、所得税額から外国所得の割合分だけ直接控除できる税額控除です。日本と海外での二重課税防止のための制度です。

所得税の控除限度額は以下の式で求められます。

その年の所得税額 × $\frac{その年の国外所得金額}{その年の所得総額}$

控除を受けるためには必要書類を揃えて確定申告をする必要があります。「外国税額控除に関する明細書」と「確定申告書」は国税庁のHPからダウンロードできます。