こんな悩みはありませんか?

- 「PER」って一体なに?どうやって使うの?

- 株式の選択基準を教えてほしい!

- 割安な株式って、どうゆうこと?

株式投資は、どんな株式を選択するかで収益が左右されます。

株主投資のファンダメンタルズ分析においては、「配当利回り」「PER」「PBR」など、様々な投資指標を分析する方法が一般的ですが、専門用語が多く株式初心者にはとっつきにくいのも事実です。

この記事では、株式初心者の方に「PER」とは一体なんなのか?どうやって分析に使うのかについて解説します。

ファンダメンタルズ分析の基礎的なポイントに関しては、株式投資の銘柄の選び方を参考にしてください。 続きを見る

株式投資|銘柄の選び方を解説!ファンダメンタルズ分析の3ポイント!<br />

目次

PERとは何か?

PER(Price Earnings Ratio)とは、会社が1年間で稼ぎ出す1株あたりの純利益の金額に対して、いまの株価が何倍なのか?を計算したものです。日本語では、株価収益率と呼びます。

わかりづらいので、もう少し詳しく説明します。

PERは割安の株式を見極める指標

会社が1年間であげた売上に対して、人件費や家賃などのあらゆる経費、借金の利息、税金まで引いて最終的に残ったものを純利益といいます。

その純利益は、法律上すべて株主のものであり、株主の持ち株比率に合わせて還元しなければいけません。

つまり、株式投資の観点からすれば、当期純利益の金額が大きい株式ほど、株主への配当も大きくなるとみることができます。

一方で、株式を購入する際の支払い金額は、株価によって決まります。

株価が低ければ、それだけ安く株式を購入できるのです。

純利益と株価の特徴

- 純利益が大きい方が株主への配当が大きい

- 株価が低い方が、安く株式を購入できる

この2つの特徴を組み合わせることで、

- 純利益が大きく、株価が安い株式は割安

- 純利益が小さく、株価が高い株式は割高

と判断することができます。

株式が割安か?割高か?を判断したいときに使う指標が、PERです。

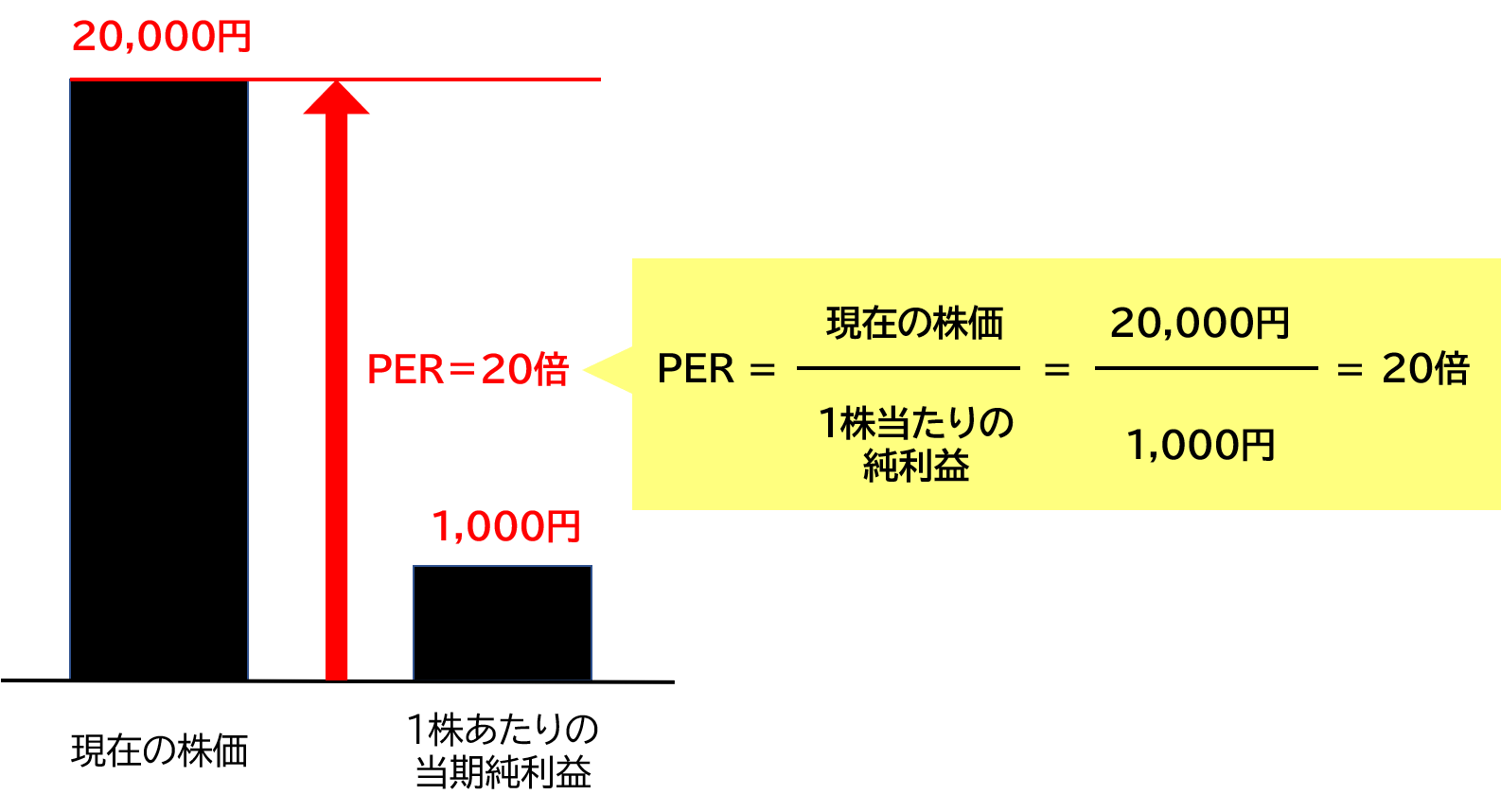

PERの計算式

PERは、株価を1株あたりの当期純利益(1株益)で割ると算出できます。

PERの計算式

PER(株価収益率)=現在の株価÷1株あたりの当期純利益

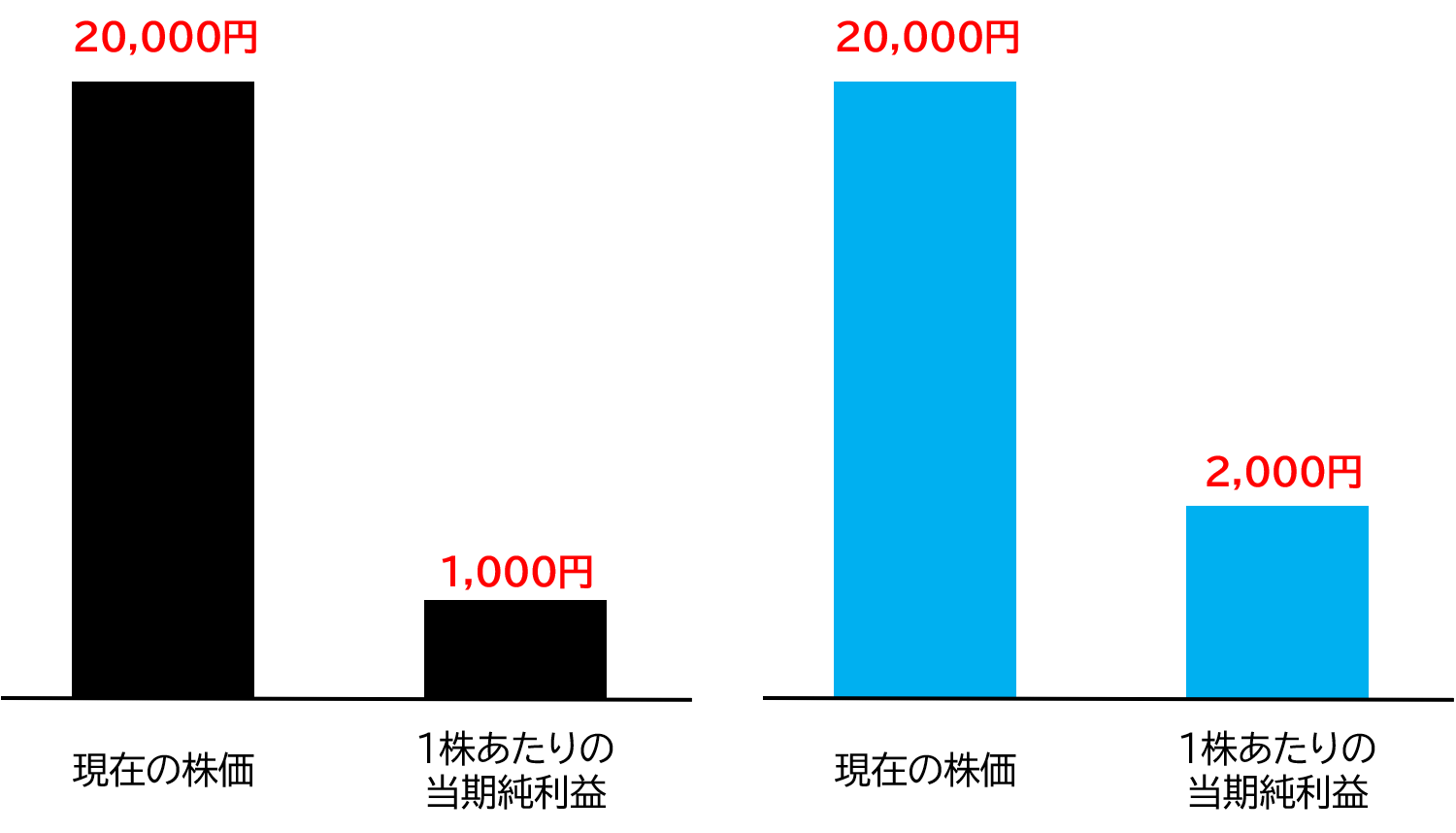

以下2つの会社の株価・当期純利益をみて、どちらの株式が割安か計算してみます。

まず黒いグラフの会社は、PERが20倍です。計算方法は、図を参照してください。

つまり、1株当たりの純利益に対して、現在の株価が20倍の金額をつけています。

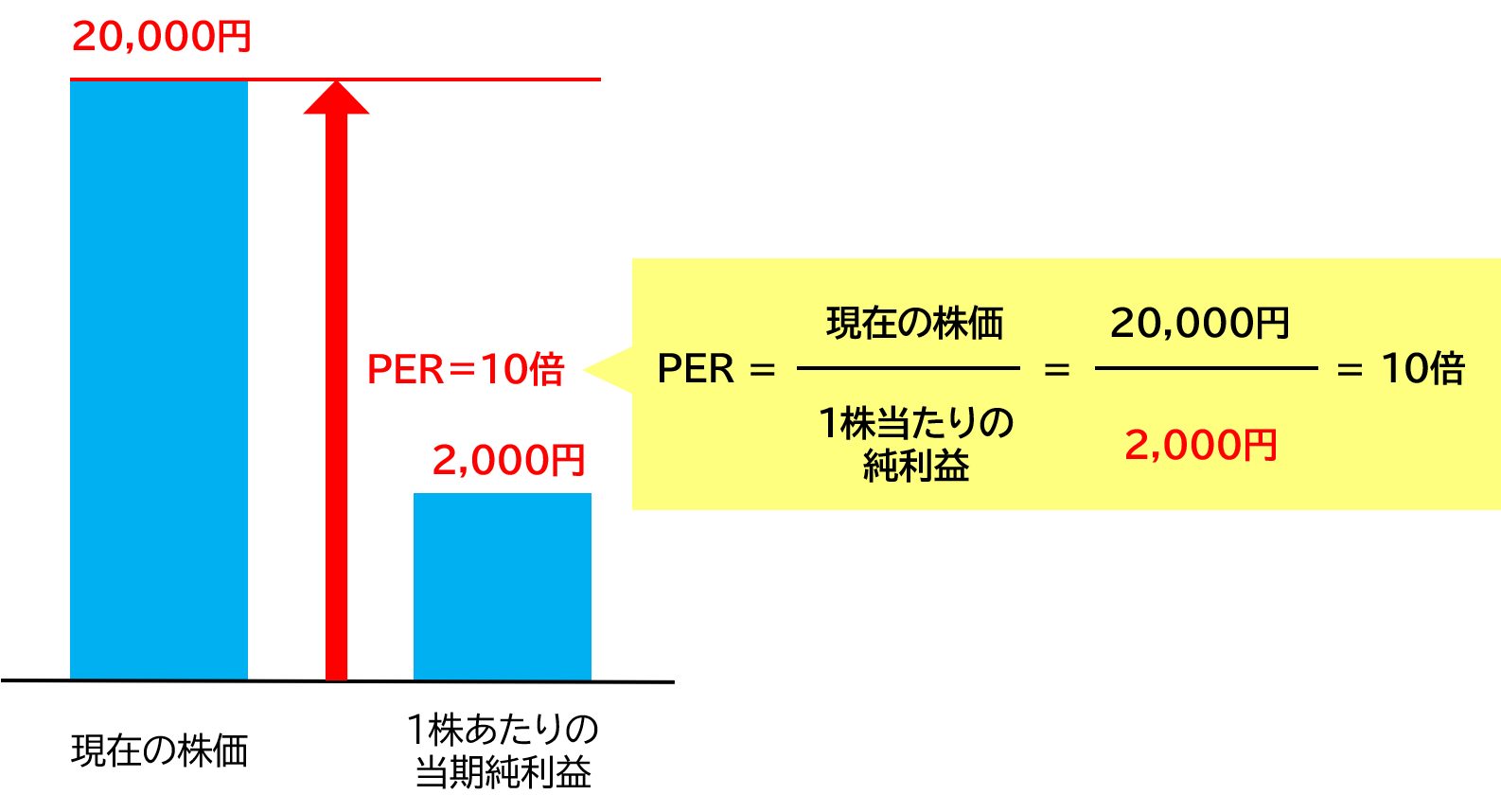

続いて青いグラフの会社は、PERが10倍です。計算方法は、図を参照してください。

1株あたりの純利益に対して、株価が10倍の値段であり、黒のグラフの会社と比較して割安といえます。

東証一部上場企業のPERは、平均14~15倍が標準的といわれています。

これに当てはめると、PER10倍の株式は、割安だといえますね。

さらに詳しく!

割安な株式が良さそうに思えますが、必ずしもそうとは言い切れません。

PERの低い株式が、必ずしも将来的に割安感が修正される訳ではないからです。

PERは投資対象を見つける1つ判断基準にすぎません。

株式マーケットは、様々な指標、IR、社会情勢などが複雑に絡み合って構成されており、割安が全てではありません。

予想PERと実績PER

PERには、予想PERと実績PERがあります。

| 予想PER | 来期の業績予想を元に算出されるPER |

| 実績PER | 決算発表で確定した企業の前期の業績を元に算出されるPER |

予想PERは、業績予想を基に算出されるため、正確なPERではありません。

しかし、実績が出る前に見込みの株式を見つけ、購入しておくことができるので、予想が当たれば大きな収益を得られる可能性があります。

一方、実績PERは、実際の業績に基づき計算されるため、正確なPERです。

しかし、予想PERで投資している投資家と比べると出遅れてしまうので、大きな収益を狙うような投資よりも、安定感のある投資に向いているといえます。

PERを活用する投資方法

PERは、投資家たちの期待度が高ければ高いほど、上昇します。一方、期待感が低ければ低いほど、減少します。

PERは、株価÷1株益の式ですが、言い換えると「1株益×PER=株価」という式になります。

これは、1株益に対して、PERの数字を掛け合わせることで、株価が決定することになります。

つまり、1株益かPERが上昇すれば、同時に株価が上昇することになります。

ここでは、PERを利用した投資戦略である、割安株投資と成長株投資の2つを紹介します。

割安株投資とは?

割安株投資とは、株式市場の水準からみて、株価が割安な企業を狙って、株式を購入する投資戦略です。バリュー株投資とも呼ばれます。

購入した株式の株価が上がったタイミングで売却することで、売却益を得ることが最大の目的です。

ここがポイント!

株価が右肩上がりに上がっていけば、売却益を狙えます。

一方で、株価が右肩下がりで下がれば、売却損です。

成長株投資とは?

成長株投資とは、株価が多少高くても、1株益が上昇する可能性が高い企業や分野を狙って、株式を購入する投資戦略です。また、グロース株投資とも呼ばれます。

主に、会社の業績が赤字でも、将来的には業績が上昇しそうな会社や技術を所持している会社の株式に投資します。

AIや自動運転などに携わる会社の将来性を買い、投資することなどを指します。

ここがポイント!

将来性への期待感から、実力以上にPERが割高になってしまうこともあります。

その場合、1株益は低いものの、株価が異常に高い現象が起きます。

先端技術に関わるIT企業などで、こういった現象が起こる場合が、しばしばあります。

フェーズごとのPERの呼び名

PERはフェーズごとに、以下の名称で呼ばれています。

| 潜伏期 | 多く投資家が、株式価値に気付かずに、PERが5倍程度と低い時期 |

| 評価タカマル期 | 市場で期待感が高まり、投資家が流れ込むことでPERが何倍にも膨らむ時期 |

| バブル期 | 市場で期待感が高まりすぎたことで、実力以上に株価が跳ね上がり、PERが異常な値をつけている時期 |

PERがある程度安定するには、企業価値を市場が評価して、右肩上がりに株価が伸びていくフェーズが必要です。

しかし、企業価値以上に市場が期待しすぎると、バブル期に突入し、株価は乱高下する可能性があります。

特に割安だった株式の株価が、一気に上がってきたタイミングは注意しましょう。

売却益を狙う投資家が、一斉に株式を手放すことで株価が大幅に下がる可能性があります。

そのような点も踏まえ、PERが低く割安だからといって、それだけの理由で株式を選択することは危険です。

様々な指標、IR、社会情勢などを総合的に分析して、購入する株式を選択することをおすすめします。

まとめ 30秒でこの記事が理解できる!

今回の記事では、PERについての仕組みを紹介しました。

PERとは、現在の株価がどれくらい割安なのかを判断する指標です。

PERの計算式

PER(株価収益率)=現在の株価÷1株あたりの当期純利益

また、PERを活用する投資戦略として、「割安株投資」と「成長株投資」があります。

- 割安株投資:株式市場の水準からみて、株価が割安な企業を狙って、株式を購入する投資戦略

- 成長株投資:株価が多少高くても、1株益が上昇する可能性が高い企業や分野を狙って、株式を購入する投資戦略

PERだけで株式を選択することは危険ですが、企業の割安感を分析する重要な指標であることは間違いありません。

マネブロでは、他の指標についても解説していきますので、是非ご覧ください。

最後まで読んでいただきありがとうございます。