こんな悩みはありませんか?

- 火災で資産がなくなってしまった。損害金額が補填されないだろうか。

- 雑損控除の対象となる資産や、いくら控除されるのか知りたい

- 災害減免法による所得税の減免について知りたい

災害や盗難などの被害で資産が減ってしまった場合、所得税から「雑損控除」として控除することができます。

さらに、雑損控除の代わりに税額控除である「災害減免法」による所得税の軽減免除が適用できるため、被害にあった場合は必ず適用してください。

また、過去の被害であっても5年間は適用できるため、過去被害にあって泣き寝入りした方も、今から申請で切る場合があります。

「雑損控除」「災害減免法」を適用するには、確定申告が必要になります。

サラリーマンの方など確定申告をしたことがない方にはハードルが高いかもしれませんが、今回の記事では確定申告のやり方も解説するので安心してください。

確定申告のやり方が全く分からない方は、以下の記事で詳しく解説していますので、事前に読むことをおすすめします。

続きを見る

【2021年版】令和2年ぶん確定申告のまとめ|申請書の書き方や申請方法について解説

それでは、本編をどうぞ!

目次

雑損控除とは

雑損控除とは、自然災害や火災、盗難もしくは横領によって、資産の損失があった場合に受けられる所得控除です。

雑損控除を受けるためには確定申告が必要です。

通常、サラリーマンは会社で年末調整を行うので確定申告を行う必要はありませんが、雑損控除に加え、医療費控除と寄附金控除を受けるためには確定申告が必要です。

確定申告で還付の申告や更正の請求という手続きを行うことで、5年前まで遡って手続きを行うことができます。

具体的には、申告期限から5年間は手続きができるため、2016年度以降の更正の請求であれば、2022年の3月15日(還付申告の場合には、2022年1月1日)まで手続きできます。

雑損控除の対象となる資産とは

雑損控除の対象となる資産は、納税者本人の資産か、納税者と生計を一にする配偶者やその他の親族で総所得金額が38万円以下の人の資産となります。

また、その資産は生活に通常必要な資産であることが条件です。

例えば、別荘などの趣味、娯楽、保養または鑑賞の目的で保有する不動産、30万円を超える貴金属や書画、骨董品は生活に通常必要な資産には当てはまりません。

また、損害の原因が次のいずれかに該当する場合に限られます。

- 震災、風水害、冷害、雪害、落雷など自然現象の異変による災害

- 火災、火薬類の爆発など人為的な異常災害

- 害虫や害獣などの生物による異常災害

- 盗難

- 横領

なお、詐欺や恐喝の被害は対象外なので注意が必要です。

騙されたり脅されたにせよ自らお金を渡したという観点から、横領などとは違うと解釈されてしまうためです。

残念ながら詐欺の被害に遭っても税金面での救済措置はありません。株や不動産を売却して損失を被った場合も同様に雑損控除の対象外です。

雑損控除額の計算方法

雑損控除ではどれくらいの控除が受けられるのかを解説します。

差引損失額の計算

控除額を計算するためには、まず差引損失額を計算します。

差引損失額の計算

差引損失額 = 損害金額 + 災害等に関連した止むを得ない支出の金額 − 保険金などにより補填される金額

損害金額は損害を受けた時の資産価値であり、購入金額ではありません。

減価償却資産である場合には、損害を受けた時点での減価償却後の残高で計算します。

減価償却とは、長期に渡って使用する固定資産について、時間の経過とともに費用計上することです。

災害等に関連した止むを得ない支出の金額は、災害により被害を受けた住宅や家財の取り壊し・撤去費用、盗難や横領の被害を受けた資産の原状回復のためにかかる費用のことです。

保険金などにより補填される金額は、災害の被害に遭った時に受け取る保険金や損害賠償金の金額です。

控除額の計算

続いて実際に控除される金額を計算します。控除額は以下の2つのうち金額が多い方を選択します。

雑損控除額の計算

- 雑損控除額 = 差引損失額 − 総所得金額等 × 10%

- 差引損失額のうち災害関連支出の金額 − 5万円

災害関連支出の金額は、災害により被害を受けた住宅や家財の取り壊し・撤去費用のことで、盗難や横領による支出は含まれません。

また、損失額が大きくその年の所得金額から控除しきれない場合は、翌年以降で最長3年間繰越することができます。

雑損控除を受けるための手続き

雑損控除を受けるためには確定申告が必要です。確定申告書の雑損控除の項目に必要事項を記載します。

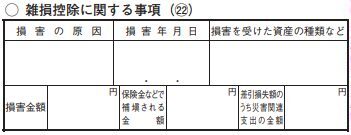

確定申告書第二表の雑損控除に関する事項に、損害の原因、損害年月日、損害を受けた資産の種類、損害金額、保険金などで補填される金額、差引損失額のうち災害関連支出の金額を記入します。

次に確定申告書第一表の所得から差し引かれる金額の雑損控除の欄に、第二表で記入して金額を元に計算した控除額を記入します。

また、以下の書類の添付が必要です。

- 雑損失の金額の計算書

- 被災した住宅、家財等の損失額の計算書

- 被害を受けた資産の取得価格や取得年月日がわかる書類

- 災害関連支出の領収書

- 被災証明書の写し

- 保険金等の補填額がわかる書類

災害減免法について

ここまで所得控除の一つである雑損控除について解説しましたが、災害によって住宅や家財に損害を受けた時、所得控除の一つである雑損控除の代わりに、税額控除である災害減免法による所得税の軽減免除が適用できます。

適用条件

災害減免法による所得税の軽減免除の適用条件は、災害に遭った年の所得金額が1,000万円以下であり、災害により受けた住宅や家財の損害金額が、その時価の2分の1以上であれば制度を利用できます。

災害減免法により軽減または免除される所得税額

災害減免法により軽減または免除される所得税の金額は以下の表の通りです。

| 所得金額の合計額 | 軽減または免除される所得税の額 |

| 500万円以下 | 所得税額の全額 |

| 500万円超え750万円以下 | 所得税額の2分の1 |

| 750万円超え1,000万円以下 | 所得税額の4分の1 |

災害減免法の適用を受けるための手続き

災害減免法の適用を受けるためには確定申告を行う必要があります。

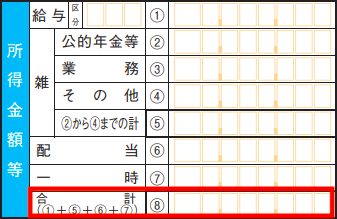

確定申告書第一表から合計所得金額を確認します。

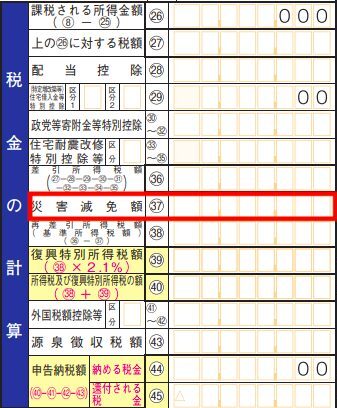

確定申告書第一表の災害免除額の欄に、先ほど確認した合計所得金額に応じた所得税の減免額を記入します。

また、以下の書類の添付が必要です。

- 住宅や家財の損害状況がわかる書類

- 被害を受けた資産の取得価格や取得年月日がわかる書類

- 災害関連支出の領収書

- 被災証明書の写し

- 保険金等の補填額がわかる書類

雑損控除と災害減免法 どちらを選択するべきか

雑損控除と災害減免法は同時に適用できず、どちらを適用するか選択する必要があります。

通常は税額控除である災害減免法を適用した方が、節税効果があります。税額控除は所得税から直接控除できるため、所得控除よりも節税できます。ですので、災害の被害に遭った年の総所得金額が1,000万円以下であるなら、災害減免法の適用を検討しましょう。

ただし、損害金額が大きい場合は雑損控除の方が節税効果が大きいことが多いです。なぜなら、雑損控除はその年に控除仕切れなかった分を3年間に渡って繰越できるからです。災害減免法では繰越することができないので注意が必要です。

具体的な計算例

実際に具体例を用いて控除額の比較をしてみましょう。

計算例

【例】

総所得金額:450万円

火事による損失額:80万円

災害関連支出額:40万円

保険金:10万円

【雑損控除の計算例】

差引損失額 = 80万円 + 40万円 − 10万円 = 110万円

控除額1 = 110万円 − 450万円 × 10% = 65万円

控除額2 = 40万円 − 5万円 = 35万円

この例の場合だと控除額1の方が控除額2より金額が多いので、65万円が雑誌控除額になります。

課税所得金額 = 450万円 − 48万円(基礎控除) − 65万円(雑損控除) = 337万円

所得税額 = 337万円 × 20% − 42万7,500円 = 24万6,500円

【災害減免法の計算例】

課税所得金額 = 450万円 − 48万円(基礎控除) = 402万円

所得税額 = 402万円 × 20% − 42万7,500円 = 37万6,500円

総所得金額が500万円以下なので所得税37万6,500円は全額免除されます。

上記の例では災害減免法を適用した方がお得でしたが、必ずしもそうとは限りません。

どちらを選択するかは税理士等に相談するといいでしょう。

さいごに この記事が30秒で理解できる!

雑損控除とは、自然災害や火災、盗難もしくは横領によって、資産の損失があった場合に受けられる所得控除です。雑損控除を受けるためには確定申告が必要です。雑損控除の対象となる資産は、納税者本人の資産か、その配偶者やその他の親族の生活に必要とされる資産となります。

控除額は以下の式で求められ、控除額が大きい方を選択できます。

雑損控除額の計算

- 雑損控除額 = 差引損失額 − 総所得金額等 × 10%

- 差引損失額のうち災害関連支出の金額 − 5万円

また、災害による被害であれば税額控除である災害減免法の所得税の減免が受けられます。その年の所得金額が1,000万円以下であり、災害により受けた住宅や家財の損害金額が、時価の2分の1以上であれば制度を利用できます。雑損控除と災害減免法を同時に適用することはできませんが、税金面で有利な方を選択できます。

次に読むおすすめ記事