こんな悩みはありませんか?

- 「社債」と「株式」の違いを教えてほしい

「社債」と「株式」は、どちらも企業が行う資金調達の手段ですが、会社にとっても、投資家にとっても、似て非なるものです。

投資を始める際には、預貯金や性格に合わせた投資手段を選ぶべきなので、社債についても知っておいて損はないでしょう。

特にリスクを出来るだけ抑えたい「安定志向型」の人にとって、予め金利が確約されている社債は魅力的な運用手法です。

この記事では、投資をはじめたいと考えている方に「社債とは何か?」「社債と株式では何が違うのか?」という点について解説します。

それでは、本編をどうぞ!

株式投資に関してのメリットや基礎知識に関しては、こちらの記事で解説しています。

続きを見る

株式投資とは?株式初心者向けに3つのメリットを紹介!

目次

社債とは

社債は、企業が資金調達を目的として発行する債券のひとつです。

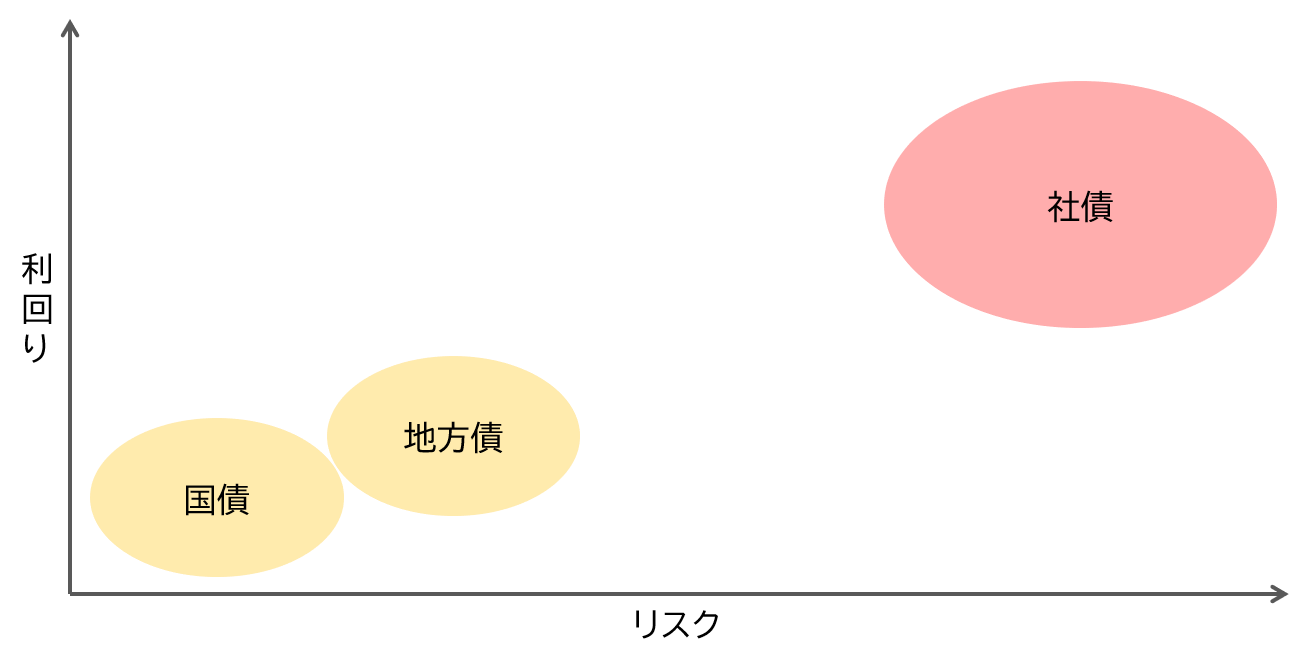

債券の種類は、国が発行する「国債」、地方公共団体が発行する「地方債」などの公共債と、民間企業が発行する「社債」や、金融機関が発行する「金融債」などの民間債に大きくわけることができます。

社債は、企業が発行する債券となるため、国債や地方債と比較すると、倒産リスクなどの債券回収できないリスクが高くなりますが、そのぶん基本的に利回りが高くなります。

また、社債は銀行の定期預金などよりも高い金利が付くため、投資対象としては人気の商品となっています。

株式と社債の違い

企業が資金調達する手段は、「社債」「株式」「銀行借入」が一般的です。

近年では、暗号資産(仮想通貨)による資金調達も増えてきましたが、「社債」「株式」「銀行借入」と比べるとまだまだマイナーです。

そのうち、投資家に関わる社債と株式の違いについて、会社側と投資家側両方の目線から比較します。

会社目線による社債と株式の違い

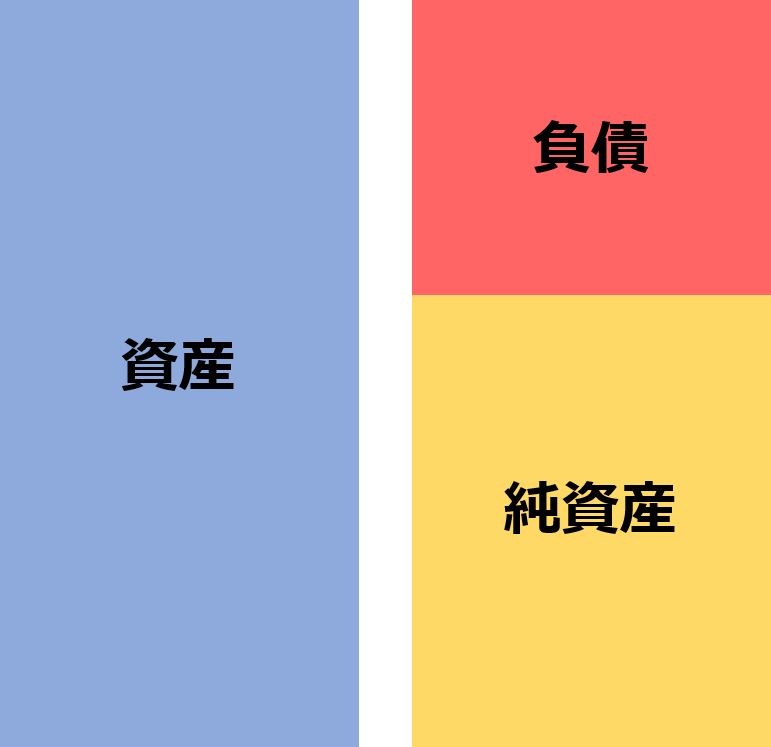

社債と株式の大きな違いは、負債なのか資産なのかの違いです。

貸借対照表=バランスシート(B/S)上で見比べてみると簡単です。

社債の場合は、企業は投資家から資金を借りる行為なので、経理上「負債」として計上します。

投資家から借金をしているだけなので、売上に該当せず、そこに納税義務は発生しません。

一方で、株式の場合は、企業は投資家から出資(投資)してもらう行為に該当します。

そのため、株式投資で出資してもらった資金は、会社の「資産」として計上します。

会社にとっては売上に該当してしまうため、納税義務が発生します。

また、株式会社の最高意思決定機関は、株主で構成された株主総会となるため、株主には会社の経営権が与えられます。

投資家目線による社債と株式の違い

投資家目線で比較すると、金利が確定しているのか、利益に連動して配当が変わるのかの違いです。

社債は、事前に決められた金利をもとに利息が発生するため、契約時の金利が契約期間の間ずっと受け取れます。

受け取った利息に対しては、利子所得として20.315%が課税されます。

また、売却や償還によって得た特定公社債の譲渡益や償還差益は、「上場株式等の譲渡所得等」として20.315%の申告分離課税となります。

株式の場合は、予め金利が決まっていることはなく、株式を購入した時点から比較して、どれだけ会社が成長したかによって利益が大きく変わります。

株式投資の場合は、キャピタルゲイン(売却益)とインカムゲイン(配当益)の2つが投資家の利益です。

予め金利がきまっていないものの、会社の業績によっては、投資金額に対して10倍以上の金利が受け取れる可能性もありますが、逆に大損する可能性があります。

株式の売却益は、上場株式の場合、譲渡所得として原則として20.315%の申告分離課税となります。

株式の配当益は、配当所得として20.315%が課税されます。

源泉徴収のみで申告不要ですが、確定申告する場合は総合課税(配当控除の適用あり)または申告分離課税が選択できます。

会社が倒産したときの社債と株式の違い

会社が倒産した場合、社債は、倒産企業の資産に対して優先的請求権を持ちます。

元本を全額失う可能性もあるものの、一部を回収できる可能性もあります。

一方で株式の場合は、株式は価値が無くなり、投資家は元本を100%失う可能性があります。

つまり、会社は倒産した場合、優先されるのは借金(社債)の返済です。

社債は、会社は投資家からお金を借りている訳なので、返済する義務が生じるという訳です。

有名企業も社債を発行

2020年はコロナウイルスの影響で、国内で発行した社債額が16兆円超で過去最高となるなど、市場が活発になっています。

2021年も引き続き社債市場は盛り上がると予想されており、ソフトバンクグループやトヨタ自動車なども社債の発行を発表しています。

ソフトバンクグループ

ソフトバンクグループは、2021年5月19日に、個人向け社債を2年ぶりに発行すると発表しました。

劣後債で、発行額は4050億円、年限は35年です。

利率は当初5年固定で、5年後以降に変動します。

利率の仮条件は2.45~3.05%となっており、6月3日に条件決定されると発表されています。

トヨタ自動車

トヨタ自動車が、2021年3月2日に初の個人向け社債「ウーブン・プラネット債」の発行を表明しました。

発行額は最大1000億円、期間5年で利率の仮条件は年0.05~0.15%と国債水準に低い金利です。

日本を代表する信頼感のある企業のため、金利が国債程度なのは納得できるものの、個人投資家が求める条件とはかけ離れている水準です。

結局、投資対象として社債と株式どっちがおすすめ?

株式と社債の特性を考えると、リスクを抑えて決められた金利を狙う「安定志向型」の人は社債、金利は決まっていないものの、大きな利益を生みだす可能性を楽しめる「上昇志向型」の人は株式がおすすめといえます。

10億円規模の資産を築いている富裕層は、株式よりもリスクが低く利回りが安定している債券に多く資産を配分することが多いとされています。

資産が少ないうちは株式で運用し、資産が増えてきた段階で安全資産を債券で運用する選択肢もありではないでしょうか。

まとめ この記事が30秒で理解できる!

この記事では、「社債とは何か」や「社債と株式の違い」について解説しました。

社債は、株式と並んで、会社の資金調達方法の1つです。

会社からすれば、負債として計上できるため、売上に該当しない大きなメリットがあります。

また、投資家からすれば、予め決められた期間、決められた金利で利息が受け取れるため、株式と比べると安定感のある投資手法となっています。

会社が倒産した場合も、優先的請求権を持つので、元本を一部回収できる可能性が残されています。

最後まで読んでいただき、ありがとうございました。