こんな悩みはありませんか?

- 投資に興味があるんだけど、初心者すぎて何もわからない

- 株式、投資信託、FXなど色々種類があるみたいだけど、どんな種類があるの?

- 資産運用はどこから手をつけるべきなの?

政府が副業を勧める時代になった現在、副業を解禁した企業も増えてきています。

マネブロは副業にまつわる記事も豊富ですが、自分にどれが向いているのかわからない方も少なくないでしょう。

この記事では、副業の1つである「投資」について、知識がない方向けに基礎的な点をご説明します。

目次

「投資」とは何か?

「投資」とは「お金を投じることで、将来それ以上の利益になり返ってくることを期待する行為」を指します。

会社経営では、設備「投資」や人材「投資」など、将来の利益を期待して工場を建てたり、人を雇用する行為を「投資」と呼び、自己「投資」のように、時間とお金をかけて資格勉強をしたり、エステやネイルサロンに通う行為も「投資」という言葉が使われます。

「投資」という言葉は幅が広い言葉ですが、この記事では、自身のお金を動かして、お金を増やす行為を投資と呼びます。

投資対象は?

投資を行う際には、投資対象(金融商品)を選ぶところからはじまります。

金融商品とは、銀行、証券会社、保険会社などの金融機関が提供・仲介する預金、投資信託、株式、社債、公債、保険などのことを指します。

つまり、あなたが銀行に預けている預金も、金融商品といえます。

金融商品は、安全性、流動性、収益性の3つの基準によって評価することができ、その3つの基準すべてが優れている金融商品は存在しません。

安全性・流動性・収益性の3つの基準の中から、何を優先して投資対象にすべきか、自分自身の目的に応じて選択する必要があります。

安全性

投資する金融商品に充てた資金が目減りしたり、期待していた利益が得られなくなる危険がないか、という点に着目した基準です。

「収益性」の高い金融商品であっても、元本割れを起こす可能性があるものは「安全性」という観点からは優れた商品ではありません。

また、万が一、金融機関が破綻した場合でも、普通預金、定期預金、定期積金、元本補てん契約のある金銭信託、金融債(保護預り専用)などについては、1金融機関あたり元本1,000万円までと利息が法律で保護されており、安全性が高い金融資産と言えます。

安全性が高い金融資産ほど、収益性は低くなる傾向にあります。

流動性

投資する金融資産の資産交換が、どれだけ簡単にできるかが流動性です。

普通預金は、いつでもATMで出金することができます。一方で、株式は売って現金化したいと思っても、買い手がいなければ売却できません。

他にも、定期預金など決められた期間内は引き出しできないもの(中途解約できるもののペナルティがある)は、流動性が高いとはいえません。

普通預金と比較してい定期預金の金利が高いのは、定期預金のほうが流動性が低いためです。

このように流動性が低いと、手元にすぐ現金が欲しい時に不便ですが、そのぶん金利が高くなる傾向にあります。

収益性

投資する金融資産がどれだけ儲かるかの評価が収益性です。

副業で投資をしようと考えると、収益性に目が行きがちです。

しかし、一般的には、安全性と流動性が低い金融商品ほど、収益性が高くなる傾向があります。

収益性だけを見て、金利の高い金融商品を購入すると、元本割れする可能性が高く、最悪、価値が0になる可能性もあります。

普通預金や定期預金は、安全性の高い金融商品の代表格といえますが、安全性が高いからこそ、収益性は低いです。

例えばトヨタ自動車の株式と、設立1年目の会社の株式が、まったく同じ条件だったら、どちらの株式を買いたい?

お金が集まらないと、予定通りに設備投資や人材雇用ができないから、売上を上げるために無理をしてでも収益性の高い金融商品を作ります。

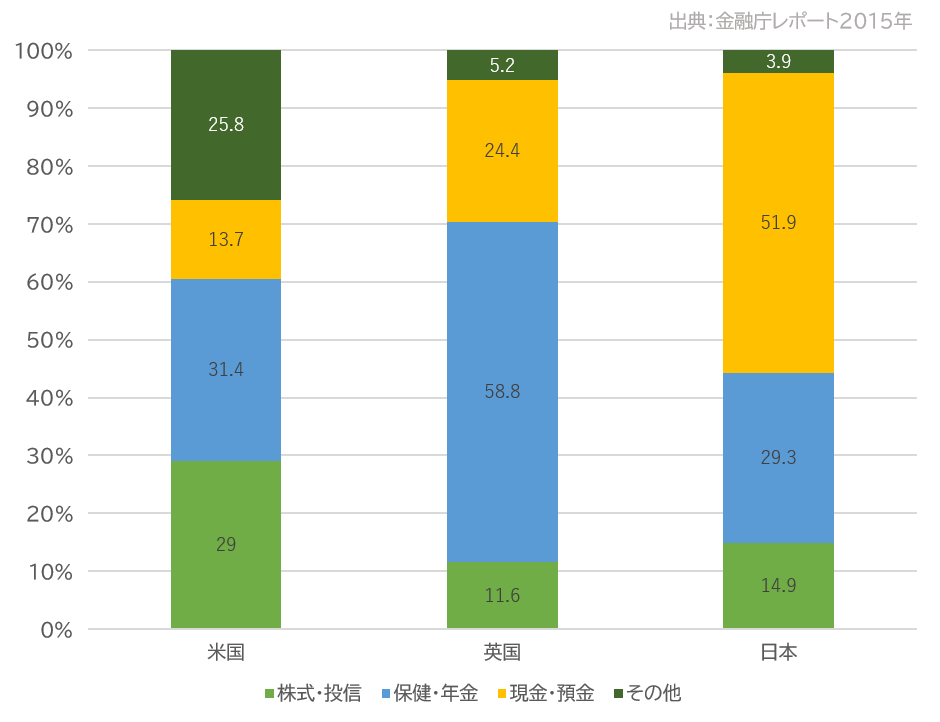

日本人が保有する金融商品

金融庁のレポートでは、日本の家計が保有する金融商品は「株式・投信」14.9%、「保険・年金」29.3%、「現金・預金」51.9%、「その他」3.9%とされています。

つまり投資する金融商品の半分以上は、安全性の高い現金や銀行預金として保有されています。

一方で「現金・預金」だけみれば、米国の13.7%、英国は24.4%と、日本と比較して低い数字となり、より収益性の高い金融商品の割合が高くなっています。

副業として金融商品の選び方

投資対象の「収益性」を意識する

今の時代、銀行にお金を預けても、金利はほとんどつきません。メガバンクの金利は0.001%と、収益性はほぼ0に等しいといえます。

過去を見返すと、1974年には普通預金で金利が3.0%もついた時代もありました。今と比べると3000倍もの金利です。

3.0%というと、銀行に1,000万円預ければ年間で30万円も増えていて、今では考えられない収益性です。

それを、安全性が極めて高い「普通預金」で実現していたのです。

しかし、現代において安全性の高い銀行預金は、微々たるお金しか増えず、収益を目的とするには、他の金融商品を選択せざるを得ません。

収益性の高い金融商品としては、株式、債券、投資信託などが挙げられます。

また、一口に株式といっても、上場企業の株式と、中小零細企業の株式、または海外企業の株式とでは、その安全性や収益性は全く異なります。

国内の上場企業だけでも、約3,700社(2020年7月)の会社があり、非上場企業の株式も合わせると、途方もない数の銘柄から選択しなければいけません。

これは債券にもいえ、会社が発行する債券(社債)の他に、国が発行する債券(国債)や地方自治体が発行する(地方債)など、選択肢は無数にあります。

また、収益性だけを意識するならFX(外国為替証拠金取引)や暗号資産(いわゆる仮想通貨)への投資なども選択肢にはいるかもしれません。

いずれにせよ投資で収益を得るためには、それらの良し悪しを総合的に判断し、更に銘柄も選ぶ力も備える必要があり一朝一夕で身につくようなものではないことを、心に留めておいてください。

投資する金融商品を組み合わせる

収益性が低いからといって普通預金を0にして、すべてハイリターンの金融商品を保有するなど、1つの金融資産に絞って保有することはおすすめはしません。

投資する金融商品を選択する際には、複数の名銘や種類を混ぜ込んで、リスク分散をすることが大切です。

例えば「株式が収益性が高く安全性は及第点のA銘柄に資産の30%と、A銘柄よりは収益性は落ちるものの安全だと思えるB銘柄に資産の20%、更に念のため、安全性の高い国債に資産の20%、残りを預金として持っておこう。」などのように金融商品を組み合わせることです。

このような金融商品の組み合わせをポートフォリオと呼びます。

リスクを承知で高収益を狙うのか、ある程度安全性を担保しながらも収益を狙うのか、安全第一でいくのか、ポートフォリオは、あなた自身の性格や目的に応じて組むことをおすすめします。

まとめ 30秒でこの記事が理解できる!

この記事は投資初心者の方向けに、投資とは?金融商品とは?について解説しました。

投資とは「お金を投じることで、将来それ以上の利益になり返ってくることを期待する行為」を指し、

投資対象の金融商品は

- 安全性

- 流動性

- 収益性

により評価できることがわかりました。

日本人は半数以上を現金・預金として持っていますが、預金は収益性の評価が低い金融資産であることがわかりました。

副業として投資に取り組むのであれば、

- 収益性の高い金融資産を保有する

- ポートフォリオを性格や目的に応じて組む

この2点が重要でした。

この記事を読んで、投資に興味を持った方は、それぞれの金融商品に関する詳しい説明や、実際の取引の仕方なども是非みてください。